Översikt

- Introduktion

- Första kvartalet 2023 i korthet

- Marknadsutveckling

- Kassaflödet

- Serviceaffären

- Risker

- Vad säger ägarna om Atlas Copco

- Sammanfattning

Introduktion

Jag har aldrig tidigare skrivit ett blogginlägg som specifikt handlar om Atlas Copco, däremot vill jag inleda inlägget med att jag både är direkt och indirekt exponerad mot Atlas Copco då jag äger aktier i bolaget och via andra bolag som har Atlas Copco i sin portfölj.

Min förhoppning med inlägget är att du som läsare ska få en lite djupare insikt i bolaget mer än bara att kika på P/E-värdet och direktavkastning hos din mäklare, men också för att bygga en förståelse kring varför Atlas Copcos affärsmodell är så "stark".

Atlas Copco handlas på Stockholmbörsen under kortnamnet STO: ATCO.a / STO: ATCO.b

VD: Mats Rahmström

Börsvärde: 716 382,8 MSEK

Antal aktier: 4 868 385 154 st (inkl. A, B)

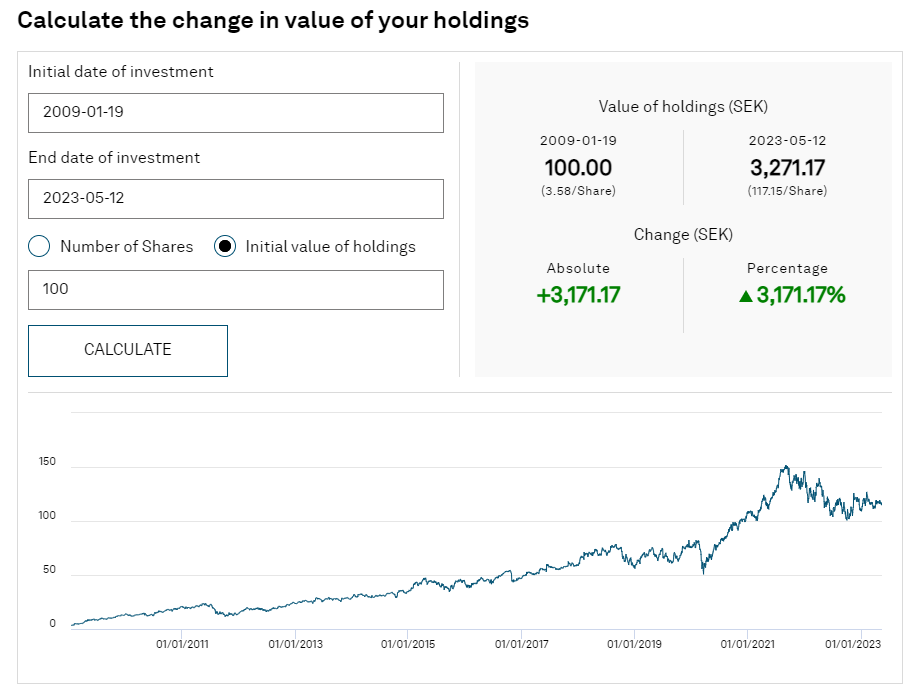

Om man köpte aktier för 10 år sedan har man fått åtnjuta följande:

- Totalavkastning: 846,7%

- Avkastning exkl. återlagd utdelning: 247,9%

- CAGR inkl. återlagd utdelning: 25,19%

- CAGR exkl. återlagd utdelning: 13,27%

Första kvartalet 2023 i korthet

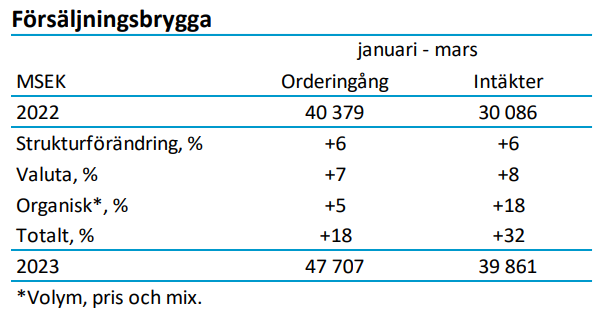

- Orderingången ökade 18% till MSEK 47 707 (40 379), en organisk ökning med 5%

- Intäkterna ökade 32% till MSEK 39 861 (30 086), en organisk ökning med 18%

- Rörelseresultat nådde MSEK 8 699 (6 749), vilket motsvarar en marginal på 21.8% (22.4)

─ Justerat rörelseresultat, exkluderat jämförelsestörande poster, var MSEK 8 663 (6 525),

vilket motsvarar en marginal på 21.7% (21.7) - Resultat före skatt uppgick till MSEK 8 655 (6 671)

- Vinst per aktie före utspädning var SEK 1.34 (1.07, justerat för aktiesplit)

- Operativt kassaflöde om MSEK 4 948 (2 400)

- Avkastning på sysselsatt kapital var 29% (27)

Atlas Copco levererade ett starkt första kvartal i en orolig värld där det mesta såg bra ut, det enda som var en besvikelse jämfört med jämförelsekvartalet var om möjligt rörelsemarginalen som sjönk 0,6%.

Bolaget aviserar även att marknadsutsikterna kommande kvartal kommer kvarstå på dessa nivåer, vilket bäddar för lite trygghet hos aktieägarna.

Marknadsutveckling

Management skriver att den övergripande efterfrågan på bolagets produkter & tjänster var fortsatt stark.

Den starka orderingången verkar även har överraskat managements förväntningar positivt.

Ska man säga något negativt så var det varförallt vakuumutrustning till halvledarindustrin som minskade kraftigt.

Det som framförallt driver på orderingången är efterfrågan för industriella monterings- och visionslösningar för kunder med produktion inom elfordon.

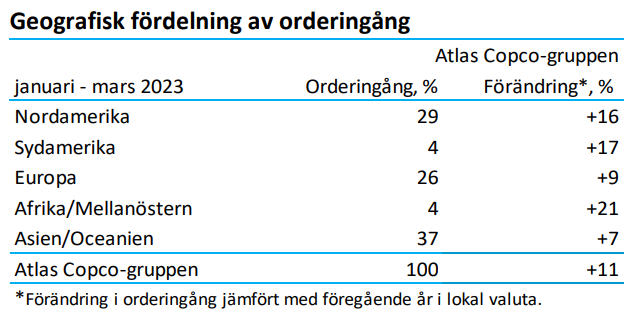

Om vi kikar på den geografiska orderingången för bolaget så visar dom oss en god utveckling i samtliga områden där Afrika/Mellanöstern var särskilt starkt med en ökning om 21%.

Dock var det svagare utveckling i Asien/Oceanien, kanske kopplat till att väst vill göra sig mindre beroende av chiptillverkningen i just Asien, vilket förmoligen skickar en del av orderingången över till bl.a Nordamerika och Europa.

Tittar vi på försäljningsbryggan nedan så berättar tyvärr inte Atlas Copco för läsarna hur stor del av försäljningstillväxten som var i form av volym, pris utan man får helt enkelt gissa sig till att det var en mix mellan lite allt möjligt.

Vi ser framförallt en medvind i valuta som svarar för den största delen i ökningen av orderingången med sina 7%.

Atlas Copcos ledning har under många år arbetat fram en god geografisk spridning mellan dom olika kontinenterna.

Det är egentligen bara Afrika/Mellanöstern samt Sydamerika som laggar efter, men det är inget ovanligt för industribolag som Atlasc Copco då liten till ingen industri finns i dessa länder som efterfrågar den typ utav högteknologiska utrustning som våra Svenska bolag tillverkar.

Detta är förmodligen mest driver utav pris, man har inte råd att investera i förstklassiga produkter.

Kassaflödet

Tittar vi på kassaflödet så ser det riktigt fint ut.

Kassaflödet har stärkts kraftigt pga en ökning av rörelseresultat med 28,9% YoY.

Man genererar 6 mdr i nettokassaflöde från den löpande verksamheten och har ett sammanlagt CAPEX på 1,3 mdr, vilket innebär att det fria kassaflödet för aktieägarnas räkning i kvartalet var 4,7 mdr.

Man ska dock komma ihåg att 11,2 mdr SEK i fritt kassaflöde behövs genereras under året för att åminstone klara samma utdelning som för räkenskapsåret 2022.

Serviceaffären

The golden goose

Dom allra flesta bolag vill ha löpande intäkter, dvs intäkter som man inte behöver jaga varje dag, månad eller år.

Löpande intäkter kan exempelvis ske via servicekontrakt.

I Atlas Copcos fall kan det innebära att kunden skickar sina defekta skruvdragare på service hos en Atlas Copco-anläggning, eller att servicetekniker för Atlas Copcos räkning åker ut till sina kunder och servar eller lagar kompressorer som löpande behöver förebyggande underhåll eller som har havererat.

Atlas Copco säljer även reservdelar till kunder som hellre servar produkterna själva.

Tack vare att Atlas Copcos produkter förmodligen kostar en hel del pengar så ser kunderna en ekonomisk fördel med att hellre reparera produkterna än att behöva köpa nya produkter.

Det innebär att Atlas Copco kan tjäna stora pengar på sin service-del av affären.

Nedan kan ni se att service inom varje område står för en stor del av intäkterna varje kvartal och är därmed en oherhört viktig del av Atlas Copcos affär.

Man kan nästan jämföra detta med mjukvarubolagens abonnemangsupplägg, där man inte bara säljer mjukvaran utan får betalt för den löpande över produktens livslängd.

Service-affären kommer sannolikt öka i procentuell-andel vid en lågkonjuktur där kunderna håller i plånboken men tvingas att laga sin utrustning för att undvika produktionsstopp, vilket "kan" innebära att Atlas Copcos intäkter påverkas mindre vid ett försäljningstapp av nyförsäljning.

Risker

Enligt min åsikt så ser aktien ganska dyr ut på dessa nivåer.

Dagen till ära så handlas exempelvis b-aktien på 137,6 kronor och kommer sannolikt stänga på den högsta kursen i bolagets historia.

Även om orderingången ser starkt ut så är det svårt att bedöma om högkonjunkturen hos dom producerande bolagen kommer hålla i sig.

Svenska industribolag med internationell försäljning har haft medvind vad gäller valutavinster under många kvartal i rad sett till en stark dollar och Euro mot den svenska kronan. Det råder inga tvivel om att vändningen någon gång kommer, frågan är bara när?

Kraftigt ökade räntor må vara bakom oss, men vi lever fortfarande med en ränta som var betydligt högre för några månader sedan. Det innebär att Atlas Copcos räntekostnader kommer öka, även om bolaget är modest belånat i skrivande stund.

Vad säger ägarna om Atlas Copco

Ibland kan det vara klokt att kika vad ägarna tycker om bolaget, i fallet med Atlas Copco har vi turen att vi kan läsa om bolaget hos huvudägaren Investor AB, som äger mer än en femtedel av rösterna i bolaget.

Vidare har Investor både ordförandeposten och en styrelsemedlem, så totalt 2 personer från huvudägaren är representerade i ledningen hos Atlas Copco.

Från Investor AB:s årsrapport 2022:

Investor AB:s syn på bolaget

- Atlas Copco har ledande marknadspositioner inom

attraktiva industrisegment med god tillväxtpotential.

Den operationella effektiviteten är stark, med stöd av

den decentraliserade organisationen.- Under 2022 rapporterade Atlas Copco rekordhög orderingång, omsättning och lönsamhet, samtidigt som företaget

fortsatte att investera i framtida tillväxt.- Fokus för framtida värdeskapande: Fortsatt lönsam tillväxt,

fortsatta investeringar i innovation och digitalisering inom

samtliga affärsområden

Sammanfattning

Oavsett hur man ser kring bolagets nuvarande värdering så är bolaget ett av börsens allra bäst presterande bolag över tid.

Som jag skrev inledningsvis i inlägget så har aktieägarna som har återlagt sin utdelning i bolaget fått åtnjuta en årlig avkastning dom senaste åren om 25% dom senaste 10 åren, vilket är otroligt bra.

Men pga bolagets fantastiska utveckling så har börsen prisatt bolaget med en premie på sistone, vilket såklart spär på den årliga utvecklingen sett till pris av aktien.

Sammanfattningsvis tycker jag bolaget är underbart för att använda Warren Buffetts termonologi, men så även priset i detta fall vilket innebär att jag har svårt att säga att bolaget är köpvärt då jag själv har avvaktat.

Däremot så tror jag fortfarande på att den underliggande affären kommer fortsätta att leverera, speciellt med hänsyn till vad som lyftes fram i den alla senaste kvartalsrapporten.